あけましておめでとうございます。本年もよろしくお願い致します。

さて、前回の続きです。

平成28年12月22日に閣議決定された『平成29年度税制改正大綱』は、「居住用超高層建築物に係る課税の見直し(27ページ~)」として、高層マンションの土地の評価額の計算方法について、見直しを行うとしています。

今回対象とされているのは、固定資産税・都市計画税と不動産取得税です。本丸とみられていた相続税は今回の税制改正大綱では対象になっていません。

固定資産税・都市計画税について、わかりやすくかみ砕いて説明します。

① 高さ60mを超える建築物(建築基準法上の「超高層建築物」)のうち、複数の階に住戸が所在しているもの(「居住用超高層建築物」という。)について適用

60mというと、だいたい20階建以上と考えていただければよろしいかと思います。

② 一棟全体の固定資産税額を各区分所有者にあん分する際の専有部分の床面積を、「階層別専有床面積補正率」により補正

区分所有建物の納税通知書を見ると、「価格」としてビックリするような高い金額が書いてありますが、これは建物一棟全体の敷地の価格(固定際資産税評価額)です。これを各区分所有者毎にあん分(按分)するのですが、前回ご説明したとおり、今までは何階に住んでいようと同じように専有面積であん分されていましたが、これに「階層別専有床面積補正率」というものを使って補正しようというものです。

この補正の考え方は、不動産鑑定士が区分所有建物及びその敷地(マンション等)の評価の際に行っている評価手法を簡素化したものと考えられます。

② 階層別専有床面積補正率は、最近の取引価格の傾向を踏まえ、居住用超高層建築物の1階を 100 とし、階が一を増すごとに、これに、10 を 39 で除した数を加えた数値

階層別専有床面積の補正率は、階が一回増す毎に10を39で除した数(10÷39≒0.25641・・・)を足していきます。

途中の計算は省略しますが、仮に、1階が100万円だとすると、2階は100万と2,564円、3階は100万と5,128円、・・・10階は102万5,641円、20階は105万1,282円ということになります。(すみません、小数点以下の処理については確認していませんので、あくまで目安としてご理解下さい)

しかし、各階の価格差は、ここで定めた数値よりももっと大きくて、実際にこれで是正されているかはちょっと疑問です。

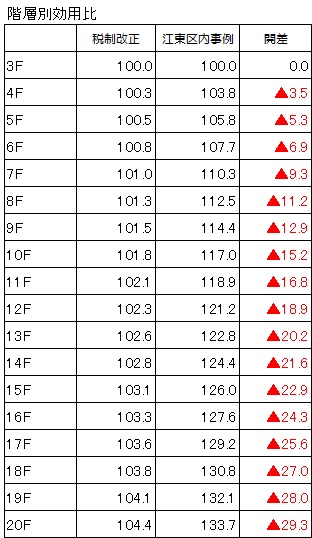

参考までに、最近私が調査した江東区内のマンションの分譲価格から求めた階層別効用比と、今回の「階層別専有床面積補正率」の比較を下表にまとめてみましたので、ご参考にして戴けると幸いです。これは、20階までですが、50階建てなどになると、差はもっと大きくなります。

1,2階は、住戸以外でしたので、省略しています。