ファイナンシャルプランナーの竹内です。

本日は、「ご相談事例:ライフプランシミュレーションからの買替 その1」で

ご紹介したお客様が、実際に売買を完了して確定申告をするまでを

お伝えします。

整理します。

本事例のお客様は、7年間お住まいのマンションを売却し、新たにマンションを

購入しました。

・住宅ローン控除(住宅借入金等特別控除)適用中

・今回の売却により、譲渡所得が発生

・新たな住宅ローンの借入は3,000万円

1. 譲渡所得に伴う税金

マイホームを売却しました。

① 売却価格: 7,000万円

② 取得価格: 4,500万円

③ 減価償却費: 425万円

④ 手数料等経費:246万円

譲渡所得(①-(②-③)-④)

2,679万円となります。

この場合の税金は、所得税・復興税・住民税を合わせて544万円。

<参考>国税庁HPより

長期譲渡所得の税額の計算

http://www.nta.go.jp/taxanswer/joto/3208.htm

2. 譲渡所得のマイホームを売った時の特例

マイホームを売却して譲渡所得が生じた場合、3,000万円まで控除できるという

「居住用財産を譲渡した場合の3,000万円の特別控除の特例」があります。

<参考>国税庁HPよりマイホームを売ったときの特例

http://www.nta.go.jp/taxanswer/joto/3302.htm

今回のケースは、申告して特例を適用することで譲渡所得をかかる税金を

減らす(実質0)ことができます。

3. 住宅ローン控除との併用ができない

さて、上記の特別控除の特例を活用した場合に住宅ローン控除の適用ができない、という

決まりになっています。

(1)住宅ローン控除の適用ができない

今回のケースは、同時に中古マンションを購入しました。

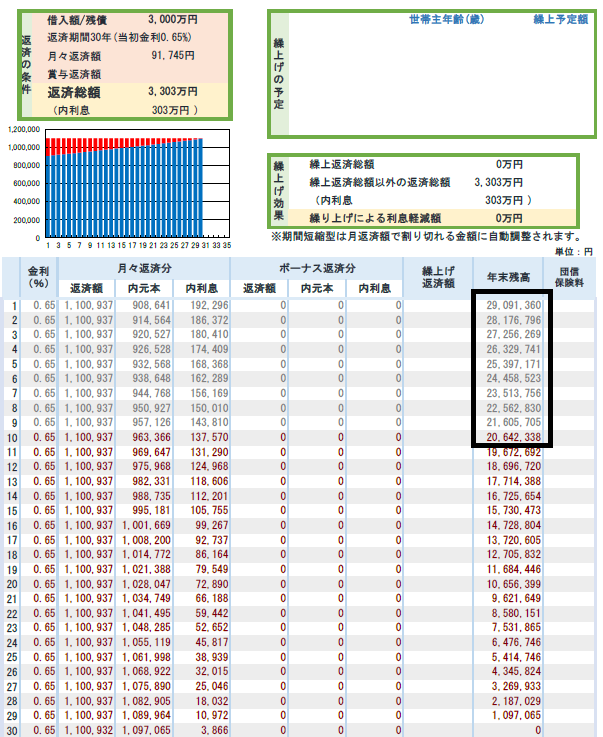

住宅ローンを新たに3,000万円借り入れをしています。

そうすると、現在の税制では、

所得税、住民税を納めている範囲ではありますが、税額控除となり

税金が還付されます。

しかし、前述の居住用住宅を売却したことによる3,000万円の特別控除を

適用した場合は、住宅ローン控除を適用できないことになります。

<参考)国税庁HPより

住宅を新築又は新築住宅を取得した場合(住宅借入金等特別控除)

http://www.nta.go.jp/taxanswer/shotoku/1213.htm

(5)居住の用に供した年とその前後の2年ずつの5年間に、居住用財産を譲渡した場合の長期譲渡所得の課税の特例など(租税特別措置法31条の3、35条、36条の2、36条の5若しくは37条の5又は旧租税特別措置法37条の9の2)の適用を受けていないこと

(2)過去2年分の税額控除も修正申告が必要

さらに、過去2年間で住宅ローン控除を受けていた場合については、修正申告が

必要となります。

4. どちらがお得?特例利用と住宅ローン控除適用

(1)一時金としての納税

(2) 将来の所得税の還付金なし(過去2年分のローン控除の修正申告含む)

どちらを選択するのが得でしょうか?

(1)一時金としての納税

前述のとおり、544万円となります。

(2)将来の所得税の還付金なし(過去2年分のローン控除の修正申告含む)

住宅ローン控除の還付金は、金利が0.65%と仮定すると249万円となります。

(図の住宅ローン残高の1%、所得税、住民税の範囲内)

過去2年分の還付が仮に合わせて70万円あったとすると、合計319万円です。

差額は、200万円以上の差となり、3,000万円の特別控除を適用した方が

得となります。

なお、あくまでも本ケースの場合であり、個別案件により精査する必要があります。

5. 今後の対策

過去2年分の控除額の返金と将来の税額控除分について、お客様の心情において

損失感を否めないことから、下記提案をしております。

(1) 確定拠出年金の個人型の活用

掛け金が所得控除になる確定拠出年金の個人型を活用することによる所得の軽減

(2) 資産運用の活用

売買による利益については、特に使途が決まっていないため長期投資ができる資産になります。

従って、10年~20年については、資産配分を見直すことを提案。

6. まとめ

・マイホームを売却した時の譲渡所得に対しては、3,000万円の特別控除が適用できる。

・住宅ローン控除については、適用できない場合があるので、注意が必要。

それぞれのケースにより、特別控除を適用するかどうかを判断しながら、確定申告をすることが大切です。

※税金については、税理士と連携し算出していただきました。

※お客様の情報については、許可を得て数値を変更して提示しています。