みなさまこんにちわ、ファイナンシャル・プランナーの佐藤毅史です。

気付けば1月ものこり10日を切りまして、月日の流れの早さを感じる今日この頃の自分です。

さて、早速ではございますが不動産コラムへと進みます。

弊社では不動産管理業を営んでおり、賃貸用不動産を多数保有する富裕層オーナーからのご相談や、相続税対策で賃貸用不動産取得による相続税対策を講じるか否かについて悩まれているクライアントからの相談が多数寄せられます。

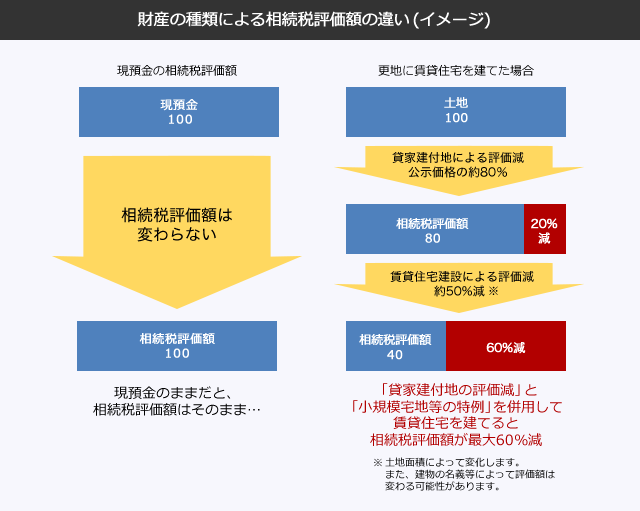

ご存知の方も多いかもしれませんが、不動産は相続税評価額という評価により時価よりも低い評価となりますから、相続税対策を講じる上では非常に使い勝手の良い資産といえます。

例としては、時価5,000万円する賃貸用不動産の相続税評価額が2,000万円位と評価されるわけです。

もしこれを現金で保有している場合と比較すれば、現金5,000万円はそのまま相続税の課税価格5,000万円となりますが、

時価5,000万円の不動産であれば、相続税評価額の2,000万円となります。

同じ時価5,000万円相当額であるにもかかわらず、現金はそのままなのに、何故不動産は相続税評価額という有利な評価額が相続税計算において採用されているのでしょうか?

あまり考えたことが無い方も多いかも知れませんが、この点を理解しないで不動産=相続税対策に有利な資産と考えるのは、かなり危険なことです。

結論を言えば、タイトルに記載の通りですが、

「自己の自由にならない足枷(あしかせ)をかけられた財産であるが故の不自由さをマイナス要因として、そのマイナス分を評価減額として採用している」

というのが正解なのです。

もし仮に現金5,000万円であれば、それは何にでも利用でき、あらゆるものと交換することが出来ます(愛や友情はおカネで買えませんが・笑)

つまり、現金は万物の交換価値の最たるものといえます。

一方の不動産は、売却するのにもコストがかかります。保有しているだけでもれなくおまけが付いてきます。

家族の笑顔!?

違います、固定資産税と都市計画税です(笑)

笑えない話ですが。

それはさておき、

売りたい時に好きに売れるわけでもない財産。

賃貸用不動産の場合には、借地借家法という強烈な法律により、建替えを考えていても家主は借主を簡単には追い出すことすらままなりません。

自分の財産なのに、自分の自由に出来ない。追い出しには、正当事由プラス相当の補償(金銭)が必要になるなど、極めてハンディを背負った財産であるといえます。

それだけのマイナス要素があるからこそ、少しでもそれを補う意味で不動産には相続税評価額という時価とは異なる評価体系を設けているのが実情なのです。

相続税対策で不動産を持つこと自体を否定するつもりはありませんが、イザという時に換金出来ずに苦労した話は枚挙に暇がありません。

相続税評価額の減額を優先するあまり、イザという時のための手元資金が枯渇して相続税を納付出来ずに延納で余計な手数料(延滞金)をとられたなんて事にならない様にしたいですよね!!

何故、相続税評価額という有利になる評価体系があるのか。その裏にある姿を理解することで、本質にたどり着くことが出来るのです。

マイナス金利やインフレになるといわれている中では、現預金は目減りするといわれています。そのこと自体を否定しませんが、現金はあらゆるものの中で万物の交換価値として最強の資産クラスであることは疑いようがありません。

その点を踏まえて、相続税対策で不動産を購入するのか、それとも、換金性高い現金にエクスチェンジするのか。

売り時は、金融緩和をしている‘イマ’です!!

何時売るの!?

○○でしょ!?(笑)