住宅ローンコンサルティングを行っている株式会社FPアルトゥルの井上です。住宅ローン比較では金利優遇条件の違いが大事ということを数回に渡って解説してきました。ここ数回は色々な金利タイプの住宅ローン比較の方法を金利優遇に焦点を当てて見てきました。今回は5年固定と10年固定金利の比較の例を挙げ、金利優遇について考えます。

5年固定と10年固定金利

5年固定金利は当初5年間の金利が固定されているが6年目からの金利はその時にならないと分からないというものです。10年固定金利は当初10年間の金利が固定されているが11年目からの金利はその時まで分からないというものです。変動金利ほどではなくても、金利が上昇して返済額が増えてしまうリスクを持った住宅ローンということになります。

5年固定0.47%と10年固定0.56%の比較

住信SBIネット銀行の3月の金利を見ると、当初引下げプランの5年固定は0.47%、10年固定は0.56%となっています。金利は少し高いが金利上昇リスクが小さい10年固定の方が有利なのか、金利上昇リスクが大きくなっても金利が低い5年固定の方がいいのか、どう判断すればよいでしょうか?

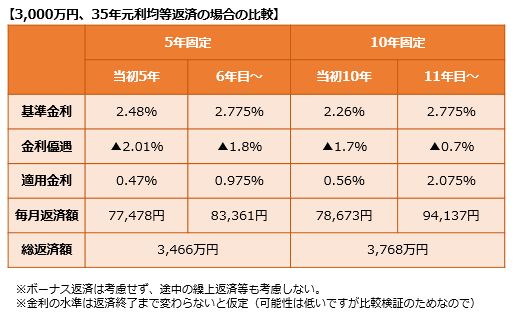

ここでもポイントとなるのは金利優遇がどうなるか、です。5年固定は5年経過後、変動金利を選ぶとすると基準金利から▲1.80%の金利引下げになります。10年固定は10年経過後の金利引下げは▲0.70%となります。固定期間終了後は変動金利を選びその時の基準金利は今と同じ2.775%と仮定(可能性は低いかもしれませんが比較のためなので)し、35年の返済額をまとめると以下のようになります。

住信SBIの場合、変動金利の基準金利>5年固定の基準金利>10年固定の基準金利となっているので、固定期間終了後、単純に変動を選ばないかもしれません。6年目~10年目の間で金利が上がった場合、シミュレーション結果も異なります。上記はあくまで1つの試算にしかすぎませんが、金利優遇条件をきちんと考えることが大事、ということをご理解いただければと思います。

なお弊社がコンサルティングを行う際は上記に加え、金利上昇を見込んだ試算等も合わせて行っています(今回は字数の関係で省略します)。

※今回は5年固定の方が有利という結果になりましたが、5年固定をお勧めしているわけではありませんし、住信SBI銀行をお勧めしているわけでもありません。金利優遇条件の違いを理解するための例として挙げさせていただきましたのでその点はご理解ください。

住宅ローンの選び方

実際に住宅ローンを選ぶ際には、金利だけでなく手数料等や金利優遇条件を踏まえてトータルの支払を比較する必要があります。5年固定と10年固定で迷う場合には、どこか1つの金融機関を決めてから5年固定と10年固定のではなく、5年固定最も有利になる金融機関を探し、10年固定で最も有利になる金融機関も探し、両者を比較して決めるというステップになります。

違う銀行間におけるトータルの支払の比較については以前のコラムにまとめていますので参考にしてみてください。

金利優遇条件の違いを踏まえた、銀行比較

弊社株式会社FPアルトゥルでは住宅ローンのコンサルティングを実施しています。新しく住宅ローンを組む場合はもちろん、住宅ローンの借り換えコンサルティングも実施中。金利優遇条件の違いも踏まえ、総合的に間違いやすい点を熟知したプロのアドバイスを受けられます。住宅ローンをプロに任せるという選択もご検討ください。

株式会社FPアルトゥル