株式よりも利回りで買えるJ-REIT

J-REITの話を続けましょう。前回も触れましたが、J-REITは、投資家から集めたお金で国内のオフィスビルやマンション、ショッピングモール、物流センターなどを買い、そこから得られる家賃収入を分配する仕組みで運用されています。

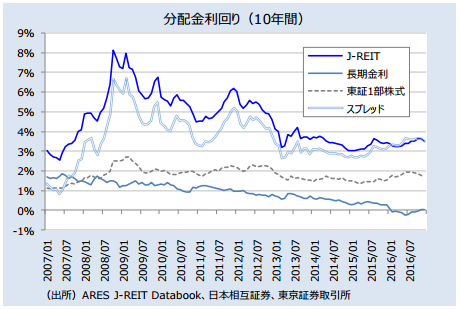

分配金利回りは、株式の配当利回りよりも高くなっているのが通常で、現在の平均利回りは、年3~4%。東証一部上場銘柄の平均配当利回り(年1~2%)と比べても2倍くらいの利回りになっています(下図参照)。

(社)不動産証券化協会資料より

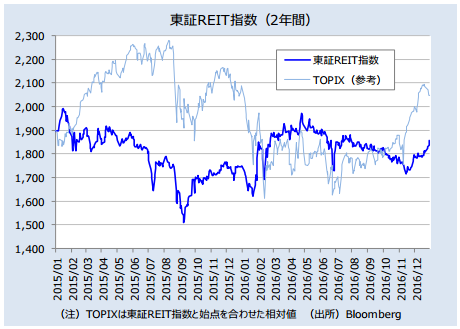

また、価格変動の大きさは、一般に株式ほどは大きくないといわれます。教科書的にはミドルリスク・ミドルリターンの商品と位置づけられているのが通常です。下図にあるように、直近2年間の値動きを見てみますと、TOPIX(東証株価指数=東証一部上場全銘柄で計算された指標)の動きと東証REIT指数の動きは、同じ方向に動いているときと違う方向に動いているときがあり、若干TOPIXのほうが大きな動きになっているように見えます。

(社)不動産証券化協会資料より

取引方法は上場株式と同じ

そして、J-REITは、証券取引所に上場して取引されるようになっていますので、売買の仕方や税金の取り扱いなども基本的には上場株式と同じようになっています。値段を指定して注文を出す「指値注文」や、いくらでもいいから買いたい売りたいという「成行注文」も可能で、お金を借りて買ったり、証券を借りて売ったりする「信用取引」も可能です。

ちなみにJ-REITは、取引所を通じてその時々の需給関係によって価格が形成されますので、組み入れ不動産を時価評価した1口あたりの純資産額と、J-REITの時価は必ずしも一致しているわけではなく、実際には割高に買われているものや、割安に放置されているものなどもあります。

なお、現在、取引所で取引されているJ-REITの個別銘柄を買おうとした場合に必要な最低投資金額は、銘柄によって異なりますが、最低が10万円弱程度。最高が70万円弱となっています。最近は10万円から20万円程度で買えるものが多い状況です。買う際には、証券会社に口座開設をして、必要金額(概算額)の入金をしてから買い注文を出す必要があります。