『贈与・相続シリーズ』③一次相続は配偶者軽減で安心?

“家庭裁判所”と聞くと、離婚訴訟を

イメージする方が多いのですが

裁判案件の多くは『相続』なんです!

日本人が所有する財産の割合(内訳)を

見てみると、“不動産”の割合が半数以上という方がほとんど。

日本人はお家が好きなのですね。

現金や株、投信や保険などの金融商品の割合は

少なく、分割しづらい“不動産”が相続財産の

大半を占めるのです。

相続が争続になり、家庭裁判所で協議するケースが

増える1つの要因でもあります。

相続には一次相続と二次相続があるのはご存知でしょうか?

今回は一次相続についてお伝えいたします。

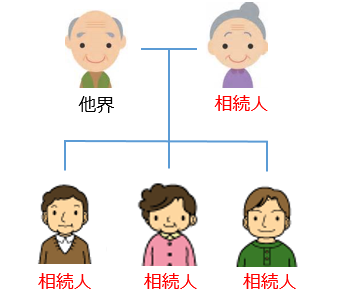

●一次相続とは

親からの相続で、ご夫婦どちらか一人目の相続

(例:相続財産は配偶者と子供が相続する)

一次相続はご家族にとって初めての「相続」になります。

(先代からの相続を除く)

ご両親のどちらかが他界され、残された配偶者と

子供達が相続人となります。

一次相続時には“配偶者軽減”が適用されますので

不動産(家や土地)を相続する場合でも、相続税を

支払う人は少なくてすみます。

また、残された配偶者の方を子供達もサポートしたい

という想いがありますので、あまり一次相続で

揉めるというケースは少ないようです。

<配偶者軽減>

配偶者の取得した財産が法定相続分又は

1億6000万円のどちらか多い方までは

配偶者には相続税がかからない制度

⇒つまり、ご自宅が1億6000万円以下の価格でしたら

相続しても相続税は発生しないということです。

(注意:その他の資産との合計額で計算されますので

ご自宅+現金などで1億6000万円を超えれば相続税が発生します)

●一次相続時に行って欲しいこと

一次相続時には亡くなった方の名義から配偶者の方へ

不動産の名義変更をされるかと思います。

その際、不動産の資産価値(売却価格)やその他の

保有資産(株、債券、投資信託、現金・預貯金、保険、

動産など)の把握をして頂きたいと思います。

何故かと申しますと、次の二次相続時には残された

ご家族(お子様)がそれらの資産を相続(分割)するからです!

<二次相続>

二次相続:夫婦のもうひとりも亡くなったときの相続

(例:相続財産は子供が相続する)

二次相続については次回のコラムで詳しくお伝えいたしますが

この“二次相続”が一番揉めると言われています。

ご両親が他界し、子供達だけで財産を相続することになります。

法定相続割合ですと、平等に2人なら2分割、

3人なら3分割となるのですが、相続財産のほとんどが

「不動産」となりますと分割することが難しくなります。

一次相続時に全資産の把握をし、二次相続時に

スムーズに分割できるよう準備や対策をしておく必要があるのです。

●二次相続について話し合うタイミング

相続の話は、ご家族でも中々しづらいというご意見が

多いのが事実です。

しかし、一次相続が終わり、何年も経ってしまうと、

記憶が薄れてしまったり、資産の価値が変わってしまったりとマイナス面も。

そこで、二次相続についてお話するタイミングとしては

一次相続が終わってから1~2年の間ぐらいが良いかと思います。

この間は法事や相続の後処理などで、ご家族が

お会いするタイミングも多い時期でもあります。

話しづらいことを先延ばしにしていると、待っているのは『争続』だけです。

出来るだけ、早めの話し会いと準備・対策をお勧め致します。

≪Point≫

一次相続時は配偶者軽減があります

二次相続の準備は一次相続が終わってから

1~2年の間がお勧めです